6 Estrategias clave para la recuperación de cartera de créditos

Julio 4, 2024 - Producto

La recuperación de la cartera de crédito es un desafío constante para las entidades financieras y las empresas. Una gestión eficiente y estructurada de cobranza dentro de la organización es crucial para garantizar la salud financiera, cumplimiento de objetivos y fortalecer la relación con tus clientes. ¿Estás listo para descubrir las estrategias más efectivas para recuperar tu cartera de créditos y minimizar las pérdidas? En este artículo, te presentamos 6 estrategias innovadoras que combinan tecnología, personalización, datos y un enfoque humano para transformar tu gestión de cobranza. Pero antes de iniciar, te dejamos algunos datos sobre el rendimiento de la cartera de crédito en México:

En marzo de 2024, la cartera de crédito vigente otorgada por la banca comercial al sector privado no financiero en México creció un 4.9% anual en términos reales. La calidad de la cartera mostró una mejora, con un Índice de Morosidad de 2.48%. BBVA Research

Esta tendencia positiva en la calidad de la cartera y el crecimiento sostenido del crédito son señales alentadoras para el sector financiero. La disminución en el Índice de Morosidad sugiere que las instituciones financieras están implementando estrategias efectivas para mitigar el riesgo y mejorar la recuperación de créditos. De esta forma, el crecimiento en la cartera de crédito refleja una mayor demanda de financiamiento por parte del sector privado, lo que puede impulsar el desarrollo económico y fomentar la inversión en diversos sectores. En conjunto, estos datos indican una estabilidad y mejora en el entorno crediticio mexicano, lo que puede crear oportunidades tanto para prestamistas como para prestatarios. La Inteligencia Artificial está transformando la recuperación de cartera de créditos, mejorando la productividad y eficiencia operativa; las instituciones financieras deberán continuar adaptando sus estrategias para mantener esta tendencia positiva, aprovechando las oportunidades que surgen en un entorno de crédito en expansión.

¿Qué es Loan Servicing?

Loan Servicing o también conocido como servicio de gestión de préstamos es un

proceso

integral actividades que se llevan a cabo después de que se origina un préstamo. Al optimizar este

proceso,

las entidades financieras pueden reducir costos, mejorar la experiencia del cliente y aumentar la

recuperación de cartera.

Es crucial que cualquier organización trabaje constantemente en estos

aspectos clave para mejorar resultados, integrando diversos sistemas como los de planificación de

recursos

empresariales, gestión de relaciones con el cliente para optimizar procesos y mejorar la eficiencia.

¿Cómo funciona? Incluye tareas como:

Cobranza: Gestión de pagos, seguimiento de moras y aplicación de políticas de

cobranza.

Atención al cliente: Resolución de dudas, cambios en los términos del préstamo y gestión de quejas.

Administración de cuentas: Actualización de saldos, cálculo de intereses y emisión de estados de

cuenta.

Reportes: Generación de informes sobre el desempeño de la cartera y análisis

De esta forma, pueden generar sistemas eficientes para mejorar significativamente la

gestión de préstamos, optimizando procesos y reduciendo tareas manuales.

La tecnología ha

transformado

la gestión de cobranza. ¿Estás aprovechando todo su potencial? Descubre cómo aprovechar al máximo estas

herramientas con 6 estrategias innovadoras que combinan tecnología avanzada y un enfoque humano para

optimizar tus procesos:

1. Segmentación avanzada de deudores:

Personaliza tus estrategias, divide a tus clientes en segmentos basados en criterios como antigüedad de la deuda, monto, historial de pagos, capacidad de pago y perfil sociodemográfico. Diseña mensajes y acciones de cobranza específicas para cada segmento, aumentando así la efectividad de tus campañas.

2. Automatización inteligente de procesos:

Ahorra tiempo y dinero, utiliza herramientas de automatización para tareas repetitivas como el envío de recordatorios, la generación de reportes y la calificación de riesgos.Mejora la eficiencia, la automatización reduce errores, agiliza los procesos y libera a tu equipo para que se enfoque en tareas más estratégicas.

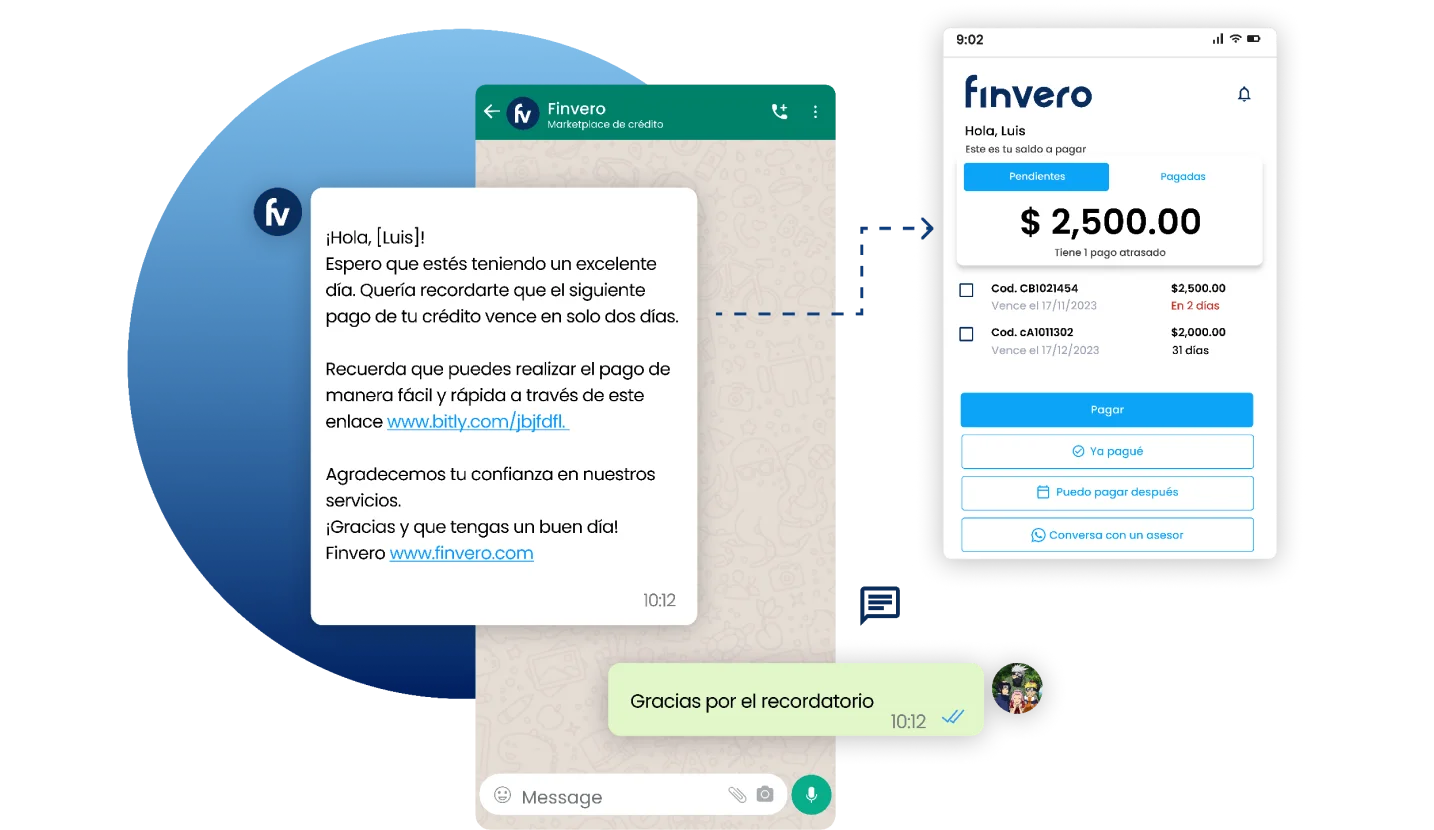

3. Campañas de recordatorios de pago omnicanal

Segmentación granular, divide a tus clientes en segmentos más pequeños, basados en su comportamiento de pago, historial de interacciones y otras variables relevantes.Utiliza múltiples canales como email, SMS, notificaciones push y llamadas telefónicas para aumentar la efectividad de tus campañas.

4. Negociación estratégica y acuerdo de pagos flexibles:

Busca soluciones ganar-ganar, negocia acuerdos de pago flexibles que sean viables para el deudor y permitan la recuperación de la deuda, implementa programas de incentivos para motivar a los deudores a ponerse al día con sus pagos.

5. Análisis de datos y mejora continua:

Toma decisiones basadas en datos, utiliza herramientas de análisis de métricas para identificar patrones, tendencias y oportunidades de mejora en tus procesos. Realiza ajustes constantes en tus estrategias de cobranza basadas en los resultados obtenidos.

6. Inteligencia artificial y machine learning:

Utiliza la tecnología a tu favor; algoritmos de machine learning para identificar de manera proactiva a los clientes con alto riesgo de impago, además ofrece planes de pago personalizados basados en el comportamiento de pago y la capacidad financiera de cada cliente.

Desafíos y soluciones en la gestión de cobranza

En el dinámico mundo financiero, la gestión de cobranza se enfrenta a una serie de desafíos que pueden poner a prueba incluso a los equipos más experimentados. Entre estos desafíos se encuentran la resistencia al pago por parte de los deudores, la constante evolución de la legislación, la limitación de recursos y la creciente complejidad de las carteras de crédito. Es crucial segmentar la audiencia para mejorar la efectividad de las estrategias de cobranza, permitiendo personalizar las campañas y dirigirse a grupos específicos. Las estrategias de marketing digital, como la segmentación de audiencias, analizar datos demográficos, comportamientos y transaccionales, las empresas pueden identificar patrones a los deudores según sus características.

Por ejemplo, un segmento que muestra una alta capacidad de pago pero ha sido resistente podría beneficiarse de un enfoque más persuasivo y flexible, mientras que otro segmento con dificultades financieras podría necesitar un plan de pago más accesible y personalizado. Integrar herramientas de análisis avanzadas en este proceso permite monitorear y ajustar las estrategias en tiempo real, asegurando que las campañas de cobranza sigan siendo efectivas y alineadas con las necesidades de los clientes. Para superar estas áreas de oportunidad y garantizar una recuperación eficaz de los créditos, es fundamental:

Adoptar una cultura de cobranza proactiva: Anticipar los posibles incumplimientos y

tomar

medidas preventivas.

Utilizar tecnología de vanguardia: Implementar herramientas de análisis de

datos,

automatización e inteligencia artificial.

Construir relaciones sólidas con los clientes: Fomentar la

comunicación abierta y transparente.

Cumplir con la normativa legal: Mantenerse actualizado sobre

las

regulaciones vigentes en materia de cobranza.

Automatización, sin dejar el lado humano

Si bien las tecnologías son una herramienta poderosa, la empatía y la comunicación

efectiva siguen siendo fundamentales en la gestión de cobranza.

Al combinar la tecnología con un

enfoque humano, podrás construir relaciones duraderas con tus clientes y mejorar la tasa de recuperación

de

tu cartera.

Este enfoque integral no solo facilita el proceso de cobranza, sino que también

promueve

una experiencia más positiva para los clientes, generando un impacto favorable en la lealtad y la

satisfacción a largo plazo.

Sin embargo, el verdadero éxito radica en cómo se utilizan estos

datos

para guiar interacciones significativas. Escuchar activamente a los clientes, entender sus

circunstancias y

ofrecer soluciones flexibles puede transformar un proceso que a menudo se percibe como confrontacional

en

una oportunidad para fortalecer la relación con el cliente.

Al adoptar un enfoque equilibrado que combine la precisión tecnológica con la

sensibilidad humana, no solo se incrementa la eficacia en la recuperación de deudas, sino que también se

construye una reputación de empresa que valora a sus clientes y está dispuesta a colaborar para

encontrar

soluciones mutuamente beneficiosas.

La recuperación de cartera es un proceso que requiere un

esfuerzo

integral. Al implementar estas 6 estrategias, podrás optimizar tu cartera de cobranza, mejorar la

experiencia del cliente y maximizar la recuperación de tus créditos.

Para agilizar y optimizar

tus

procesos, finvero, la plataforma integral que cubre todo el ciclo de vida del crédito con IA Generativa

y

Data Alternativa, te ofrece una solución que automatiza tareas, segmenta clientes, minimiza riesgos de

fraude y envía recordatorios de pago.

Facebook

Facebook

Linkedin

Linkedin

Instagram

Instagram

Whatsapp

Whatsapp